取り消したい場合のやり方・方法 インボイス制度を取りやめたい場合には、「適格請求書発行事業者の登録の取消しを求める旨の届出書」を所轄の税務署長宛に提出すればOKです。 e-Taxで提出するか、郵送で提出するかを選べます。1万円未満の値引きや返品等について、返還インボイスを交付する必要がなくなります!1 インボイス発行事業者が国内で行った課税資産の譲渡等につき、返品や値引き、割戻しなどの売上げに係る対価の返還等を行った場合には返還インボイスの交付義務がありますが、その金額が税込1万円未満である場合には、返還インボイスの交付義務が免除されます(新消法57の4③、新消令70の9③二)。

インボイスを取り消す期限は?➢ 取り消したい課税期間の初日から起算して15日前の日までに取消届を提出する必要がある。

インボイスをやめたいのですが?

取り消しの方法 2023年10月1日(インボイス制度開始日)以降にインボイス登録をやめるには「適格請求書発行事業者の登録の取消しを求める旨の届出書」(以下「取消届出書」と言います)を提出する必要があります。 取消届出書の提出は、書面(郵送)もしくはe-Taxによるオンライン提出によって可能です。インボイス制度開始後(令和5年10月1日以降)に取りやめる場合 税務署長宛に「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出することで、インボイスの登録申請を取り消すことができますが、取消の効力が発生するのは、提出した日の属する課税期間の翌課税期間になります。

値引きが1万円以上の場合はインボイスは必要ですか?

実際の返品や値引きを行うときは「返還インボイス」の発行を! 売上に対して、実際に返品や値引きを行う場合には、その金額が税込1万円以上であれば返還インボイスの発行が必要です。

1万円未満の仕入れや返品では手続き負担を軽減

税込み1万円未満の少額取引の場合は帳簿保存のみで仕入税額控除を適用できる少額特例があるため、課税・免税事業者問わずインボイスの保存は不要です。 これは、基準期間や特定期間において、一定の課税売上高を満たす事業者を対象にしています。

インボイス登録で1000万円以下になったらどうなる?

まとめ 納税額を正しく算出するために2023年10月1日より施行されるインボイス制度ですが、施行後はインボイス発行事業者に登録することで、売上1,000万円以下の小規模事業者や個人事業主にとって今まで無かった”納税義務”が発生することになります。2023年10月1日(インボイス制度開始日)以降にインボイス登録をやめるには「適格請求書発行事業者の登録の取消しを求める旨の届出書」(以下「取消届出書」と言います)を提出する必要があります。 取消届出書の提出は、書面(郵送)もしくはe-Taxによるオンライン提出によって可能です。売上先が非課税サービスを提供している事業者の場合は、インボイス制度に登録しなくても問題ないとされています。 非課税になる事業者とは、医療や介護、土地の譲渡や貸付を主としている場合は非課税取引になり、そもそも消費税の納付義務がありません。 そのため適格請求書の保管が不要なのでインボイス制度とは無関係になります。

思い立ってすぐに発行事業者をやめることはできません。 登録を抹消するときは、登録を取り消したい課税期間の初日から起算して15日前までに登録取消の届出書を提出しなくてはなりません。 2025年からインボイスを失効させたいなら2024年12月17日までに届出の提出が必要です。

インボイスは強制ですか?インボイスへの登録は義務ではありません。 あたかも義務、強制、みんながやっているというものと思わないようにしましょう。 インボイスに登録すると、次のような状況になります。 登録するかどうかは慎重に検討しましょう。

インボイスを9月30日までに登録しないとどうなる?課税事業者の企業がインボイス登録の期限である2023年9月30日に間に合わなかった場合、どうなるのでしょうか。 結論としては、2023年10月以降であってもインボイス制度に登録できるので、問題ありません。 10月以降は申請を提出する日から15日以降の日を登録希望日として申請します。

適格請求書は10月1日をまたぐ場合どうなりますか?

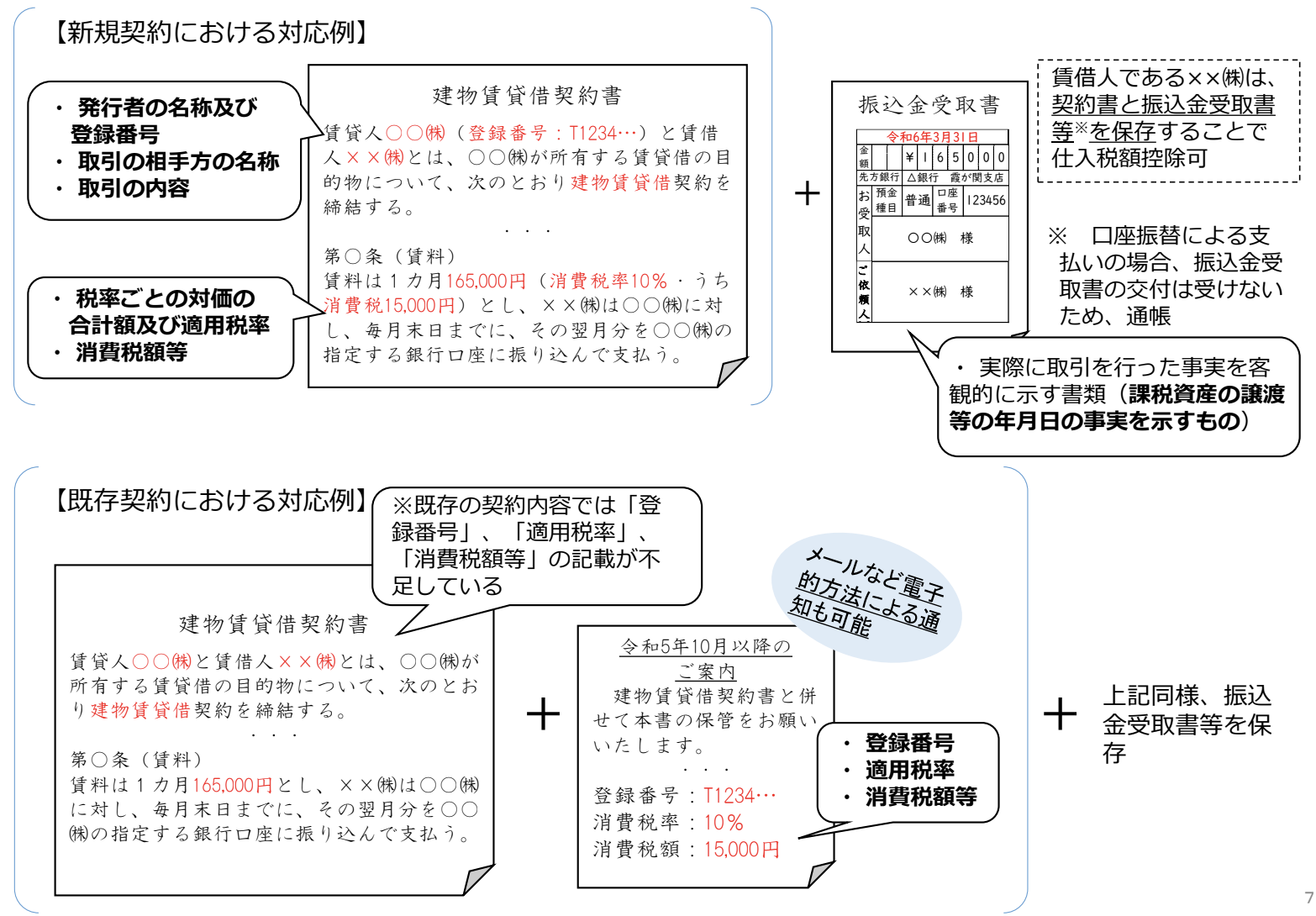

9月30日までの取引の請求書等を10月1日以後に発行する場合 インボイスの発行は、売手において課税資産の譲渡等(資産の引渡し、貸付け、役務の提供)を行った日が基準になります。 10月1日をまたぐ取引の請求書等の発行については、「いつ課税資産の譲渡等が行われたか」 が重要なポイントになります。

Q インボイス登録事業者の納税額は、簡易課税制度だと5%。 2割特例だと実質1.8%。 これだと簡易課税制度を選ぶ人はいないと思うのですが、2割特例にも何かデメリットがあるのでしょうか? A ほとんどのフリーランスの方は2割特例の方が有利になると考えられますが、2割特例を選択しない方が有利なパターンもあり得ます。インボイス発行事業者になると、基準期間の課税売上高が 1,000 万円以下となっても、登録の効力が失われ ない限り、消費税の申告が必要です。問 10.1万円は税込、税抜のいずれで判定するのですか。 (答) 少額特例は、「税込」1万円未満の課税仕⼊れが適⽤対象になります。 問 11.1万円を判定する取引単位を教えてください。