一番損するのは課税所得4,000万円以上

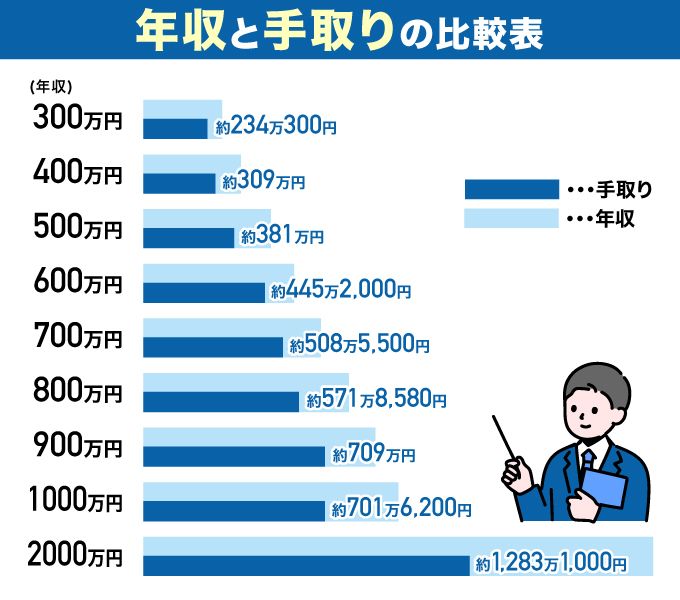

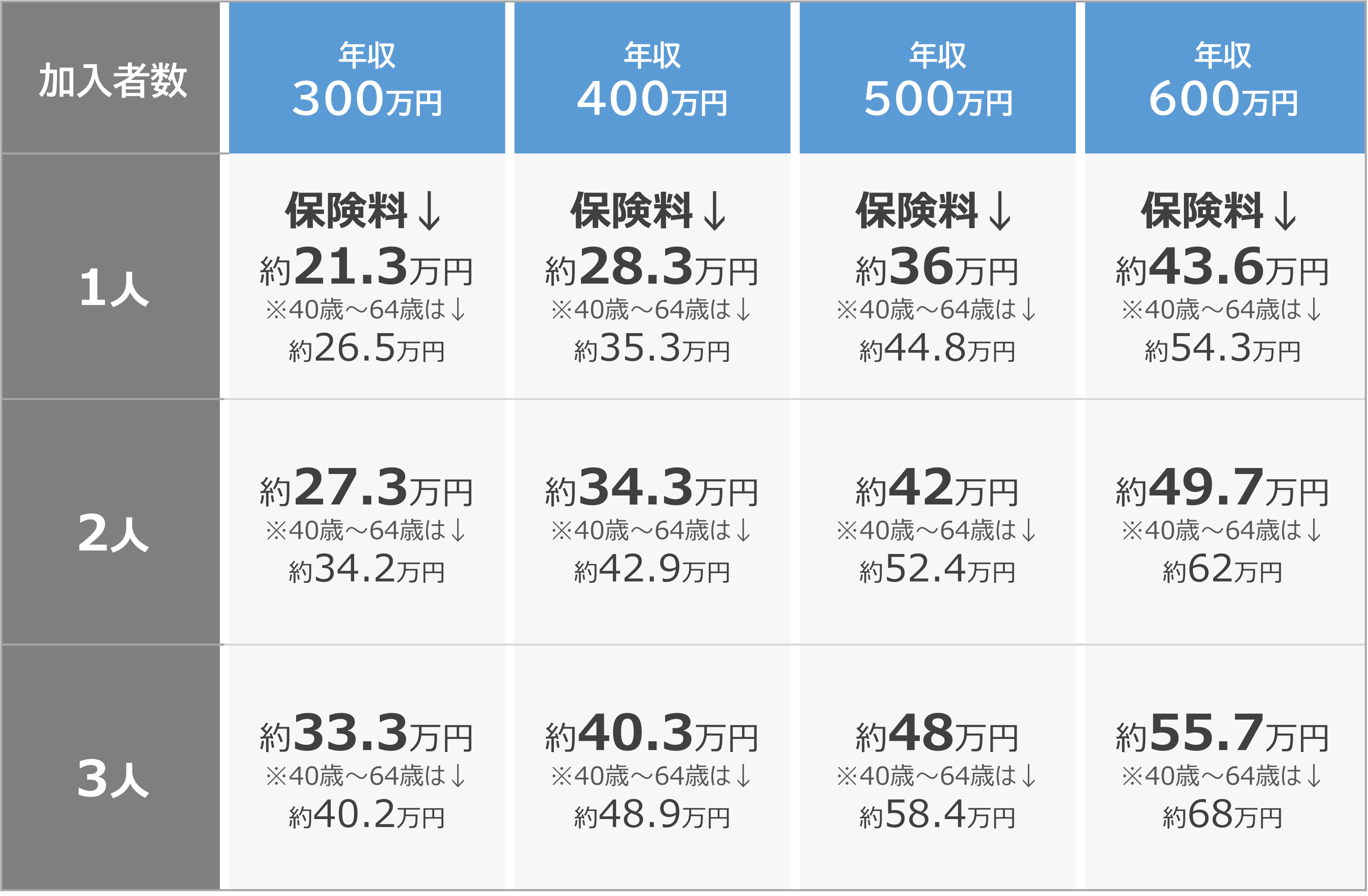

累進課税とは、課税標準が増えるほど税率が高くなる方式だ。 課税標準とは、税額を計算するときに税率を乗じる対象価額のことである。年収600万円の手取り

年収600万円での手取り金額は青色申告が約430万円、白色申告が約406万円です。 年収のうち200万円近くを、税金と社会保険料の支払いに割く必要があります。配偶者控除ってどのくらいおトクなの?

| 夫の年収(給与所得のみ) | 400万円 | 600万円 |

|---|---|---|

| 合計(配偶者控除あり) | 205,000円 | 435,000円 |

| 住民税(配偶者控除なし) | 175,500円 | 305,500円 |

| 所得税(配偶者控除なし) | 84,000円 | 200,500円 |

| 合計(配偶者控除なし) | 259,500円 | 506,000円 |

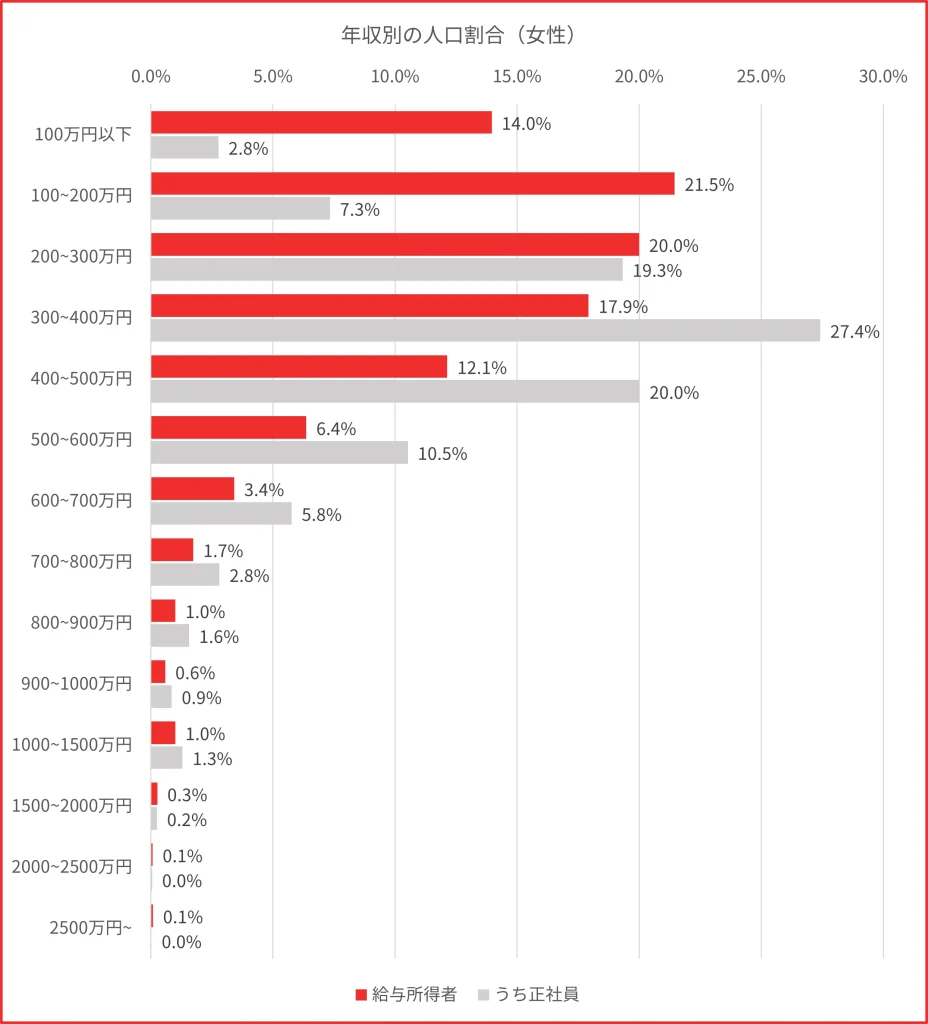

稼ぎすぎた場合税金はどうなる?103万円超で、自分に所得税が課税され始める

非課税となる103万円の内訳は、基礎控除48万円と給与所得控除55万円の合計です。103万円を超えると基礎控除以外に所得控除がなければ超えた額に対して所得税がかかります。

年収がいくらあれば裕福といえるのでしょうか?

どれくらいの年収があれば富裕層なのかという基準に関しては明確な定義はありません。 しかし、一般的に年収が2,000万円以上が富裕層に分類されるといわれています。 年収が2,000万円以上だと、純金融資産を1億円以上保有することは充分可能なので、妥当な数字だといえるでしょう。独身世帯の場合、税金が一番得な年収は690万円前後です。 独身世帯の場合、配偶者や扶養家族がいる世帯に比べて公的支援が少ないため、所得税や住民税を抑えればお得な年収を実現できます。

白色申告で300万以下なら帳簿をつけなくてもいい?

以前は、事業所得が300万円以下であれば、白色申告の場合は帳簿をつける義務がありませんでした。 しかし、税制改正により、2014年1月以降はすべての白色申告者に記帳と帳簿類の保存が義務づけられました。 そのため「白色申告は帳簿が無くてラク」という理由で白色申告をしていた人にとっては、すでにメリットがなくなっています。

白色申告で帳簿を付けなかった、もしくは帳簿を付けてもそれを保存しなかった場合、税務調査の際に申告の根拠として帳簿を提示できなくなり、申告のやり直しや罰金の支払いを求められる可能性があります。

年収600万で配偶者控除を適用すると手取りはいくら?

【配偶者ありの場合】年収600万円の手取り額

| 額面年収(総支給額) | 手取り(年額) | 手取り(月額) |

|---|---|---|

| 年収600万 | 460万円 | 38万円 |

| 年収650万 | 498万円 | 41万円 |

| 年収700万 | 527万円 | 44万円 |

| 年収750万 | 560万円 | 47万円 |

夫の扶養を抜けても夫の給料が減るわけではない。 しかし、妻の収入が150万円を超えると配偶者の税金負担が少しずつ増え、収入201万を超えると配偶者の税金が約11万増えるので、夫の手取りが減ってしまう。会社員の副業所得が20万円を超える場合は、個人で所得税の確定申告を行う必要があります。 所得税は個人が1年間(1月1日〜12月31日)で得た課税対象の所得に対して課せられる税金であり、本業か副業かに関係なく納付する義務があります。

年末調整では正確に税金を計算しますので、通常であれば税金の払い過ぎはありません。 しかし、もし払い過ぎがあった場合、税務署に申告をすることで払い過ぎた分を返してもらうことができます。 そのための申告を還付申告といいます。 還付申告は義務ではありません。

裕福な暮らしとは年収いくら以上ですか?どれくらいの年収があれば富裕層なのかという基準に関しては明確な定義はありません。 しかし、一般的に年収が2,000万円以上が富裕層に分類されるといわれています。 年収が2,000万円以上だと、純金融資産を1億円以上保有することは充分可能なので、妥当な数字だといえるでしょう。

年収1000万以上稼ぐと税金はいくらになりますか?所得税・住民税 所得額が増えるほど所得税が高くなり、年収1,000万円の場合は所得税と住民税を合わせると、年収の「約14%」が税金になります。 内訳は年収の約8%が所得税、約6%が住民税です。 年収1,000万、20歳以上40歳未満の人は年間で約84万円の所得税、約64万円の住民税を払っています。

貯蓄1000万で税金はかかりますか?

預金が1,000万円を超えたら預金に対して税金がかかると、思っている人は案外多いのではないでしょうか。 預貯金が1,000万円を超えた場合でも、預金そのものに課税されることはありませんのでご安心ください。 預金に課税はされませんが、預貯金1,000万円を超えた場合、検討すべき対策はあります。

白色申告の経費に上限はないまとめ 白色申告においても帳簿付けは義務化されており、作成した帳簿は一定期間保管しなければなりません。 法定帳簿は7年間、任意帳簿と関連書類は5年間の保存が必要です。 帳簿を適切に作成・保存しないと、税務調査時に申告の根拠資料を提示できないため、最悪の場合は申告のやり直しや罰金の支払いなどが生じるリスクがあります。以前は、事業所得が300万円以下であれば、白色申告の場合は帳簿をつける義務がありませんでした。 しかし、税制改正により、2014年1月以降はすべての白色申告者に記帳と帳簿類の保存が義務づけられました。 そのため「白色申告は帳簿が無くてラク」という理由で白色申告をしていた人にとっては、すでにメリットがなくなっています。